16

NUMERO 222 - NOVEMBRE / DICEMBRE 2014

IL COMMERCIALISTA VENETO

- iscrizione al Vies per poter effettuare operazioni comunitarie;

- rispetto degli obblighi in relazione agli acquisti IntraUe (integrazione fatture con

IVA, pagamento dell’IVA nei termini, Intrastat) – per le cessioni comunitarie, inve-

ce, non vi sarà nessun adempimento particolare essendo l’operazione trattata come

una normale operazione interna italiana senza addebito di IVA;

- compilazione dell’apposito quadro che verrà istituito in Dichiarazione dei Redditi;

- indicazione dei dati relativi all’attività esercitata in Dichiarazione dei Redditi in

luogo della compilazione degli studi di settore o dei parametri;

- indicazione in Dichiarazione dei Redditi dei codici fiscali e dei redditi corrisposti

a quei soggetti verso i quali si sarebbe dovuta operare la ritenuta di acconto.

Si riepilogano ora tutti gli esoneri previsti per i “nuovi minimi” soggetti al regime

forfetario:

-

esonero dalle registrazioni contabili ai fini IVA e redditi;

-

esonero da IVA con i relativi adempimenti;

-

esonero da IRAP con i relativi adempimenti;

-

esonero da studi di settore/parametri, comunicazioni

black list

, spesometro;

-

non applicazione delle ritenute di acconto sulle fatture di vendita;

-

esclusione dei “nuovi minimi” dal novero dei sostituti di imposta.

6.

Conclusioni

E’ difficile dire in assoluto se il nuovo regime forfetario, proposto dal D.D.L.

Stabilità, sarà un regime conveniente per i nostri clienti. Questo,

in primis

, perché

stiamo parlando di un regime contenuto in un provvedimento, un D.D.L., ancora in

fase di discussione al momento di redazione di questa relazione. In secondo luogo

perché il nuovo regime, nella versione che conosciamo oggi, si presenta come un

“regime sartoriale”

2

, che richiede un’attenta analisi di convenienza da parte di noi

consulenti con riferimento ad ogni cliente potenzialmente interessato. Andranno

infatti considerati vari aspetti: dalla tipologia di attività (è evidente che il regime

appare più favorevole per gli artigiani/commercianti, grazie al beneficio previdenziale

loro concesso), all’anno di avvio dell’attività (poiché se si ricade nei primi tre anni

di attività è possibile sfruttare l’abbattimento del reddito forfetario nella misura di un

terzo), per finire alla valutazione della situazione reddituale complessiva (in quanto in

presenza di ulteriori redditi e/o detrazioni la convenienza cambia). Su quest’ultimo

punto, infatti, va ricordato come il reddito forfetario, non concorrendo alla formazione

del reddito complessivo, permette di abbattere il carico fiscale totale; dall’altra parte,

tuttavia, la non concorrenza del reddito alla determinazione del reddito complessivo

produce, se non sono presenti altri redditi, alla perdita di detrazioni e deduzioni. Di

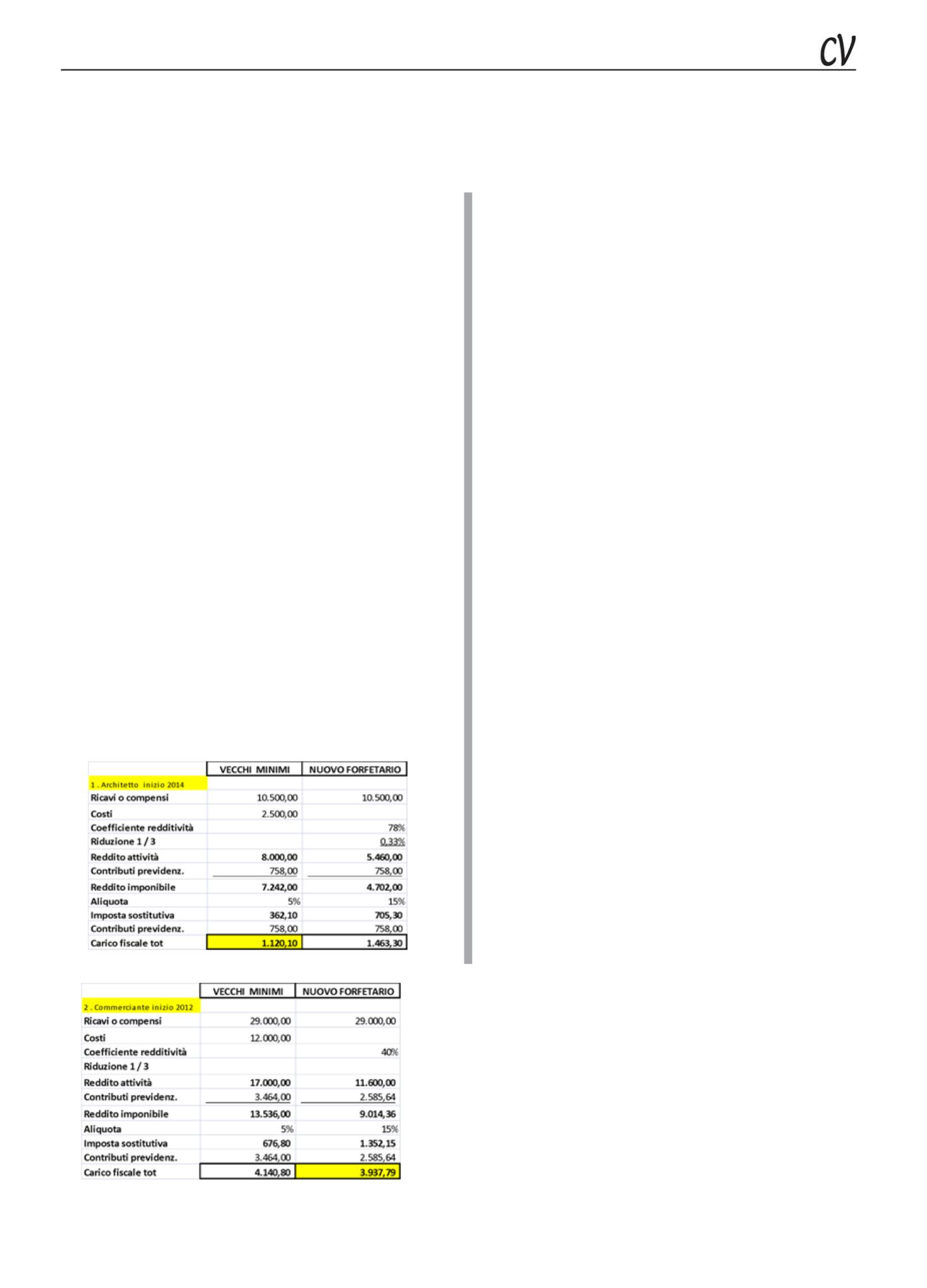

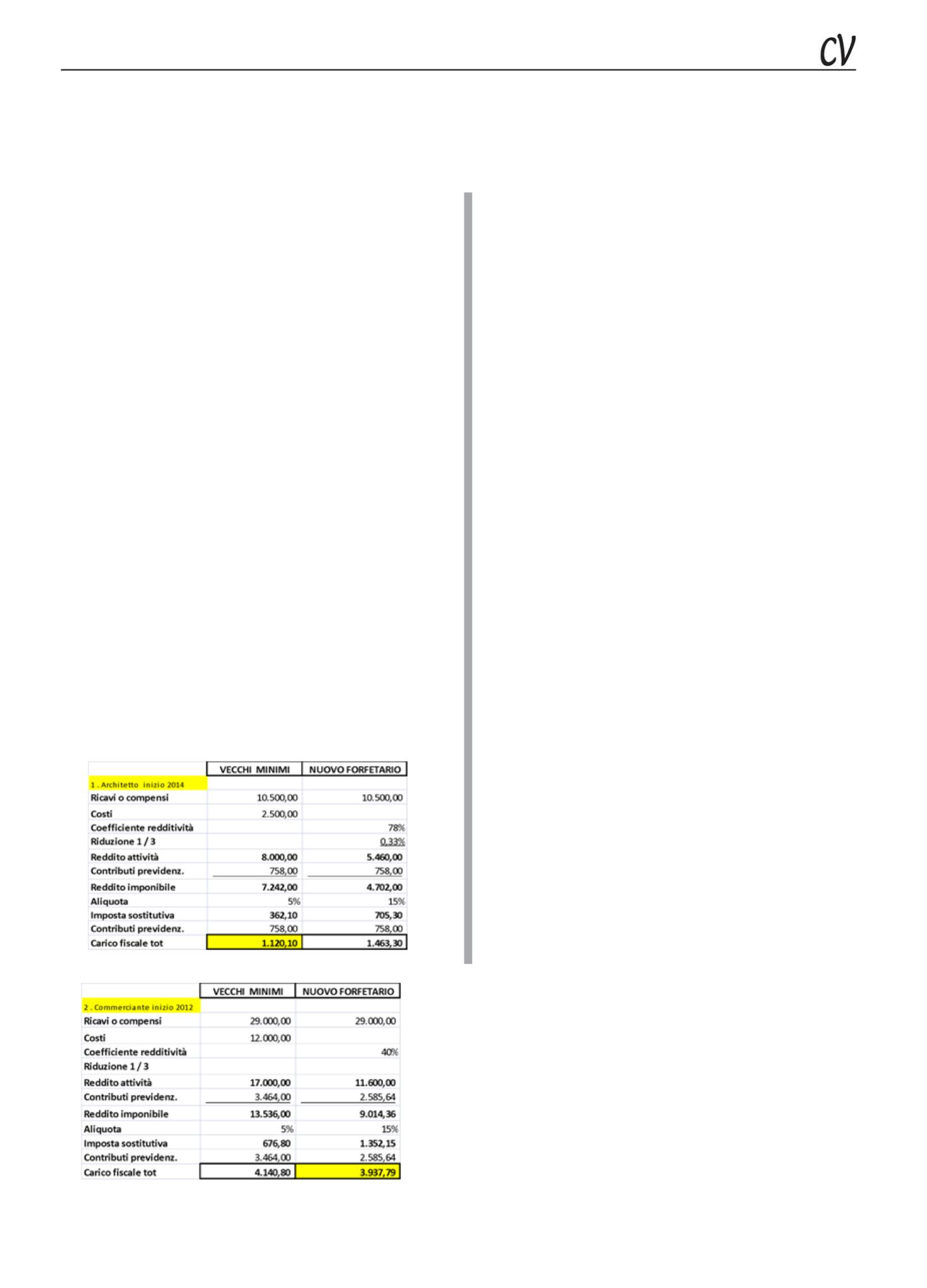

seguito si riportano due esemplificazioni di applicazione del nuovo regime, una riferita

ad un consulente aziendale iscritto alla gestione separata che ha iniziato l’attività nel

2014 e una relativa ad un commerciante che invece ha aperto la partita IVA nel 2012.

ALCUNI ESEMPI PERCONFRONTAREATTUALEREGIME

DEIMINIMI ENUOVOREGIMEFORFETARIO

-

Giovane professionista architetto

: vince il regime attuale dei minimi

:

-

Commerciante:

vince il regime forfetario:

Si propone di seguito una sorta di

check-list

che potrebbe essere utilizzata da noi

professionisti per valutare la convenienza all’accesso al regime da parte dei nostri

clienti:

Prima di concludere l’intervento, è opportuno ricordare che gli attuali limiti di

fatturato proposti appaiono molto bassi – in alcuni casi addirittura irrealistici

(professionisti) – per cui si auspica una modifica delle soglie di ricavi/compensi nel

corso della discussione del provvedimento.

A ciò si aggiunga che, specie nei primi anni di attività, i costi sostenuti sono molto

rilevanti e potrebbero facilmente portare a situazioni di perdita fiscale. Perdita

fiscale che tuttavia non si avrebbe nel caso di utilizzo del nuovo regime forfetario,

poiché l’imponibile verrebbe determinato dall’applicazione di un coefficiente di

redditività al fatturato, ignorando del tutto i costi reali sostenuti.

Queste considerazioni, ad oggi, potrebbero portare noi consulenti a consigliare

parte dei nostri attuali clienti a mantenere gli attuali regimi fiscali agevolati (nuove

attività produttive e attuali minimi) fino allo scadere del triennio/quinquennio o

comunque fino al raggiungimento dei 35 anni di età; per i nuovi clienti, invece,

potrebbe esserci la convenienza a consigliare l’inizio dell’attività negli ultimi mesi

del 2014 con gli attuali regimi fiscali, anziché attendere il 1° gennaio 2015, che

porterebbe necessariamente l’applicazione del nuovo regime forfetario.

Regime fiscale agevolato: la gestione del cliente

SEGUE DA PAGINA 15

Fonte: Cerofolini M., Pegorin L., Gli esempi, Il Sole 24 Ore, 18/10/2014, pag. 17

–

Verificare

in primis

che il cliente non ricada in uno dei regimi

speciali di determinazione dell’IVA o forfetari di determinazione del

reddito

(settore agricolo, settore dell’editoria, agenzie di viaggi,

agriturismo, vendita di Sali e tabacchi ecc)

–

Verificare successivamente i requisiti di accesso al nuovo regime

– che di seguito si ripropongono in modo semplificato:

* fatturato del 2014 ragguagliato ad anno al di sotto dei limiti

proposti (15.000 per i professionisti)

* valore dei beni strumentali al 31/12/2014 sotto la soglia an-

nuale di euro 20.000

* costo per personale o collaboratori per un valore lordo infe-

riore ad euro 5.000

–

Calcolare, con riferimento all’anno 2014, l’incidenza dei costi

sostenuti rispetto al fatturato

: ___ % (A)

–

Verificare il coefficiente di redditività proposto dal D.D.L. per l’attivi-

tà del cliente

: ___%, da cui poi si desume l’incidenza % dei costi ipotizzati

dal D.D.L.: 100% - coefficiente di redditività ____% = ___% (B)

–

Confrontare l’incidenza dei costi reali sul fatturato (A) rispetto

alla incidenza forfetaria stabilita dal D.D.L. (B)

per comprendere

quanti costi verrebbero “persi” adottando il nuovo regime

–

Valutare la possibilità di godere del regime fiscale di vantaggio

per l’avvio di nuove attività

(riduzione di un terzo del reddito forfettario),

qualora si sia in una delle seguenti condizioni:

* il cliente aprirà la partita IVA nel 2015 possedendo tutti i

requisiti di accesso previsti

* il cliente al 31/12/2014 era nel regime nuove attività produt-

tive o degli attuali minimi e presenta ancora dei periodi di

imposta mancanti al compimento del triennio

–

Valutare la possibilità di godere del regime agevolato previdenziale

(valutando anche la eventuale perdita dei benefici per coadiuvanti e

coadiutori di età inf. a 21 anni o di quelli legati ai soggetti già pensio-

nati

over

65 anni)

–

Valutare se esiste l’alternativa di continuare ad applicare l’attuale

regime dei minimi o delle nuove attività produttive

, individuando il

periodo mancante al compimento del periodo agevolato

–

Valutare il valore delle spese deducibili e degli oneri detraibili che

il cliente perderebbe applicando il nuovo regime oppure valutare

se,

essendo presente anche un ulteriore reddito soggetto a tassazione

ordinaria,

esiste capienza per l’assorbimento di spese deducibili e

oneri detraibili

–

Valutare la tipologia di clientela seguita dal contribuente in esa-

me

: è clientela privata? In tal caso l’applicazione del regime portereb-

be al non assoggettamento ad IVA e quindi all’applicazione, di fatto,

di compensi richiesti inferiori rispetto, per esempio, a quelli richiesti in

ipotesi di vigenza dell’attuale regime degli ex minimi

–

Valutare l’impatto di una possibile rettifica alla detrazione IVA

a

seguito del cambio di regime fiscale

–

Valutare la potenziale assoggettabilità al IRAP del cliente qualora

non godesse dal 2015 del regime forfetario

–

Valutare i costi e gli adempimenti

derivanti dall’

applicazione

del

regime ordinario

(contabilità semplificata o ordinaria)

2

Così lo definiscono Milano F., Parente G. nell’articolo

Un sistema su misura per le «piccole attività»

, Focus Norme e Tributi Autonomi e mini-imprese, Il Sole 24 Ore, 29 ottobre 2014, pag. 3.

CHECK-LISTPERLAVALUTAZIONE

DELLACONVENIENZAALNUOVO REGIME