26

NUMERO 224 - MARZO/APRILE 2015

IL COMMERCIALISTA VENETO

4.

Il Mercato dei “mini-bond” in Italia

Sicuramente è possibile riscontrare in tempi recenti un forte interesse verso il

mercato dei c.d. “mini bond” nel nostro Paese.

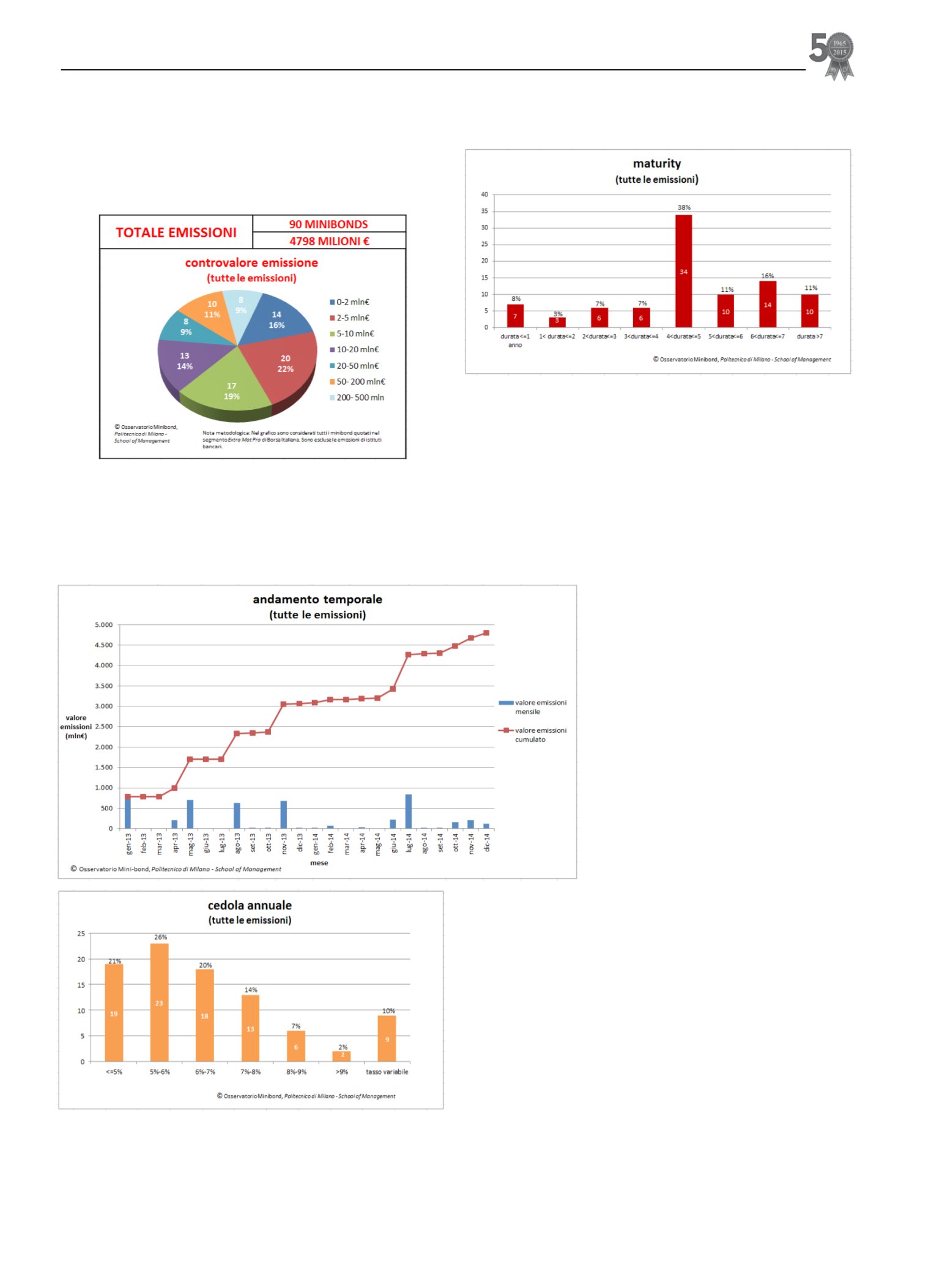

Nel corso del 2014

8

sono state perfezionate n. 36 nuove emissioni, per un totale di

Euro 372 mln (Euro 87 mln nel corso del 2013). Pur sviluppandosi solo nel 2013,

il mercato italiano rappresenta oggi il mercato più grande d’Europa.

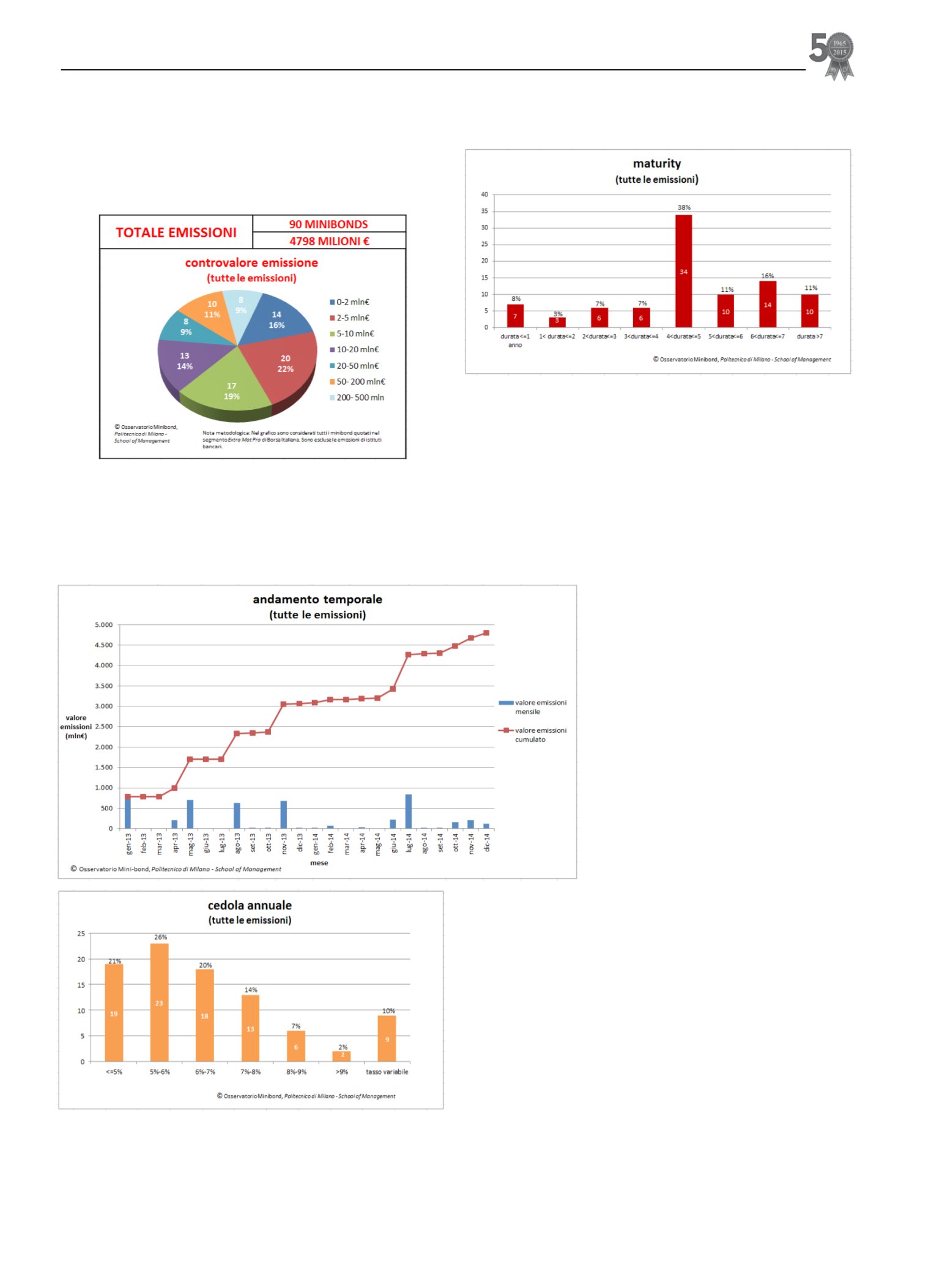

Le prime emissioni vantavano rendimenti elevati, tuttavia si denota una riduzione

degli stessi già nel corso del 2014. Infatti, la cedola annua corrisposta agli investitori

sta registrando un trend al ribasso (dal 6,8% delle emissioni 2013 ci si sta attestando

verso rendimenti del 5%). Il motivo di tale tendenza è da ricercarsi nel fatto che

sempre di più le società che fanno ricorso a tale tipologia di strumento richiedono

anche l’assegnazione di un rating da parte di società specializzate (come ad esempio

CRIF) che ne attesti la bontà e la solidità; quindi a fronte di minori rischi è lecito

attendersi rendimenti decrescenti.

Si è altresì constatato un incremento del taglio delle emissioni e della relativa durata.

La dimensione media nel corso del 2014 si è assestata in circa 10,3 mln contro i 5,8

mln delle emissioni 2013. In generale, le emissioni di taglio maggiore pagano

mediamente un interesse più basso. La scadenza media dei titoli quotati nel 2014 è

stata di 4,8 anni contro i 3,8 delle emissioni 2013. Si sono riscontrate altresì delle

prime emissioni a 7 anni.

Come detto, inoltre, si è verificato un maggior utilizzo delle società di rating. Sempre

più emittenti fanno ricorso alle società di rating (Cerved o CRIF) in sede di emissione,

riuscendo in media a spuntare tassi d’interesse più bassi delle emissioni c.d. “

not

rated

”. Infine, si constata una scarsa liquidità dei titoli. I “mini-bond” scambiati con

una certa regolarità sono ad oggi pochi. Infatti, non si è ancora sviluppato il mercato

secondario con le figure dei c.d. “

liquidity provider

”.

Appare interessante anche analizzare i settori in cui le potenziali società idonee a

ricorrere a tale strumento sono maggiori. In testa sembrano esserci le aziende di

servizi

9

(1.541) con particolare attenzione al comparto

degli studi professionali/di consulenza (550 imprese),

attività di trasporto e magazzinaggio (384 imprese),

meccanica (1.215) e industria chimica – farmaceutica

(1.004). Seguono il comparto delle costruzioni (659),

gli altri settori del manifatturiero (619) e metallurgico

(601).

La distribuzione “storica” settoriale delle emissioni è

rappresentata dal grafico riportato nella pagina seguente.

A livello geografico è possibile rilevare un’intensa attività

nel nord Italia e soprattutto in Lombardia e Veneto

(rispettivamente il 32% e il 18%).

5. Aspetti societari e fiscali

Per incentivare tale forma tecnica di raccolta del capitale,

il legislatore ha provveduto a modificare l’articolo 2412,

comma 5 del codice civile rimuovendo i limiti quantitativi

previsti per le obbligazioni emesse da società non

quotate: pertanto, è possibile a tutte le società non

quotate, che emettono obbligazioni destinate ad essere

quotate in mercati, emettere un ammontare di

obbligazioni superiore al doppio del loro patrimonio

netto. Per la società emittente in forma di società a

responsabilità limitata sarà necessario altresì verificare

se lo statuto societario preveda la possibilità di emettere titoli di debito e quale sia

l’organo societario preposto a deliberarne l’emissione. La relativa delibera dovrà

essere iscritta presso il competente Registro delle Imprese.

Le agevolazioni fiscali introdotte dalla normativa prevedono invece: (i) un regime

assimilato a quello delle obbligazioni delle società quotate

10

, (ii) l’esenzione

dell’imposta di bollo per i titoli “dematerializzati” (0,01% nell’ipotesi di titoli

“materiali”), (iii) la disapplicazione della ritenuta del 26% su interessi ed altri

proventi a condizione che gli strumenti di debito siano quotati su un mercato

regolamentare ed i percettori risiedano in paesi europei o

white-list

, (iv) la deducibilità

totale degli interessi passivi

fino a concorrenza del monte interessi attivi e, per

l’eccedenza, nel limite del 30% del ROL risultante dall’ultimo bilancio approvato,

qualora tali obbligazioni siano inizialmente sottoscritte e circolino tra investitori

qualificati

11

, non soci dell’Emittente

12

, (iv) le spese di emissione (costo di quotazione

legali, di rating, di collocamento, ecc., quantificabili normalmente in alcune decine di

8] Fonte: elaborazione dati Bloomberg, Borsa Italiana (dati al 24 ottobre 2014)

[9] “Repubblica.it”, 13 novembre 2014,

Il mini-bond spinge in Borsa le PMI,

di Luigi dell’Olio

[10] Come illustrato anche nella C.M. del 6 marzo 2013 n. 4, il limite basato sul livello del tasso di rendimento effettivo non si applica ai titoli emessi da società non quotate

che, al momento dell'emissione, siano negoziati in mercati regolamentati ovvero in sistemi multilaterali. In particolare, la Circolare in commento conferma che agli interessi

relativi a titoli quotati non si applica la limitazione alla deducibilità di cui alla Legge n. 549/1995 in considerazione del fatto che la quotazione rappresenta un elemento di

garanzia. e si sofferma anche sulla documentazione necessaria ai fini della loro deducibilità.

[11] ll requisito della quotazione deve essere verificato solo al momento dell'emissione delle obbligazioni, in caso di

delisting

agli interessi si continuerà ad applicare l'art. 96 del

TUIR e non le limitazione previste dalla Legge n. 549/1995.

[12] A fini antielusivi è stabilito che le società emittenti sono obbligate a comunicare entro 30 giorni l'avvenuta emissione all'Agenzia delle Entrate.

SEGUE DA PAGINA 25

I cosiddetti "mini-bond"

SEGUE A PAGINA 27